IRPEF e IRES: cosa sono e chi deve versarle

INDICE DEGLI ARGOMENTI TRATTATI

1. Introduzione irpef e ires

Nel nostro Paese di imposte ce ne sono tante e spesso è complicato capire quali siano e quali effettivamente ci spettino in base alla nostra attività. Qui troverai tutte le informazioni di cui hai bisogno per districarti in questo labirinto fatto di sigle incomprensibili, evitando di commettere inutili errori.

Vuoi ricevere news ed approfondimenti quotidiani a tema fiscale?

2. IRPEF e IRES: cosa sono?

La prima cosa da capire è cosa siano nel dettaglio IRPEF E IRES, in seguito anche a chi sono rivolte e come si pagano.

L’IRPEF è l’imposta sui redditi delle persone fisiche. E’ un’imposta diretta, personale, generale progressiva a scaglioni con diverse aliquote e viene applicata sui redditi (in denaro o natura) prodotti dalla persona fisica, anche all’estero.

Sono tenuti al pagamento dell’IRPEF i lavoratori, in regime fiscale ordinario o ordinario in contabilità semplificata (per il forfettario l’imposta sostitutiva è differente, vedi qui) che hanno come queste tipologie di redditi:

- Fondiari

- Capitale

- Lavoro dipendente

- Lavoro autonomo (libero professionista)

- Di impresa

- Diversi

Si denominano “soggetti passivi IRPEF”, che quindi sono tenuti a pagarla:

- I residenti sul territorio italiano che possiedono fonti di reddito e redditi prodotti in Italia e/o all’estero

- I non residenti sul territorio italiano con redditi prodotti in Italia

- Le società di persone

- Le società di capitali i cui soci abbiano adottato la “tassazione per trasparenza”.

L’IRES (che ha sostituito l’IRPEG) è, invece, l’imposta proporzionale e personale sui redditi delle società. Ovviamente in questo caso viene applicata al reddito della società. In questo caso l’aliquota è una sola, proporzionale al reddito.

Si denominano “soggetti passivi IRES”:

- Società di capitali

- Società cooperative

- Società di mutua assicurazione residenti in Italia

- Enti pubblici e privati, diversi dalle società

- Trust residenti in Italia che hanno come oggetto esclusivo o principale l’esercizio di attività commerciale

- Enti pubblici e privati, diversi dalle società, nonché i trust, residente in Italia che non hanno come oggetto l’esercizio di attività commerciale

- Società ed enti di qualunque tipo, compresi i trust, con o senza personalità giuridica, non residente sul territorio italiano.

3. IRPEF e IRES: come calcolarle

Ora che abbiamo inquadrato le due imposte e abbiamo visto a chi sono rivolte, vediamo come vengono calcolate, quindi le varie aliquote e la base imponibile.

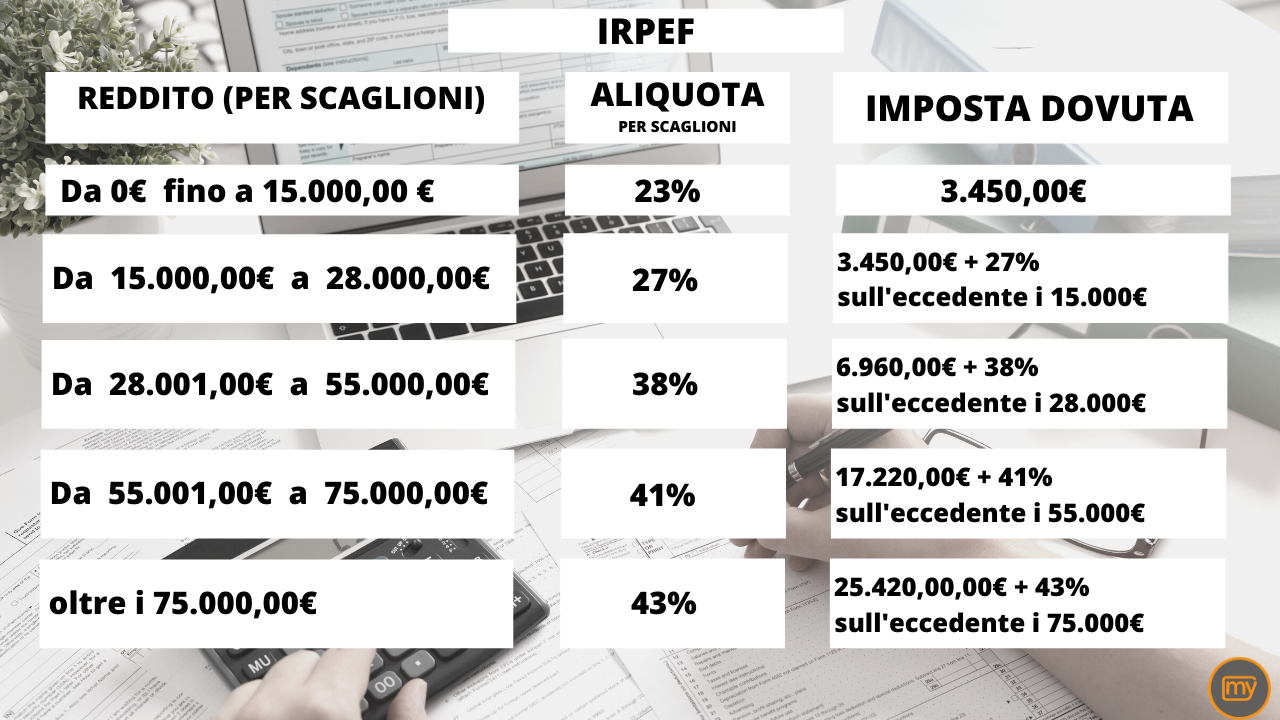

3.1 IRPEF

Abbiamo già detto in precedenza che per quanto riguarda l’IRPEF esistono degli scaglioni di reddito, e in base a questi differenti aliquote applicate (vedi tabella).

Ovviamente il reddito di cui parliamo è la “base imponibile” che vene calcolata sommando il reddito complessivo dei soggetti passivi al netto degli oneri deducili e delle deduzioni spettanti. I redditi che dovranno essere sommati sono quelli derivanti da:

- Lavoro dipendente

- Lavoro autonomo

- Fondiari

- Di capitale

- Impresa

- Diversi

3.2 IRES

Come accennato, per quanto riguarda l’IRES l’aliquota è unica e per il 2021 è fissata al 24%. La base imponibile è calcolata sulla base del reddito d’impresa individuato secondo la norma vigente. Sono esclusi: redditi da lavoro autonomo e da lavoro dipendente.

4. IRAP

Fino ad ora ci siamo occupati della differenza tra IRPEF e IRES, ma prima di concludere è bene ricordare che esiste un’altra imposta sulle attività economiche, l’IRAP. Vediamola nel dettaglio.

L’IRAP è l’imposta regionale sulle Attività Produttive.

Si intendono “soggetti passivi IRAP” coloro che svolgono abitualmente un’attività autonomamente organizzata diretta alla produzione e allo scambio di beni o servizi nel territorio della regione richiedente. Quindi:

- Società

- Enti commerciali e non commerciali

- Organi e amministrazioni dello Stato.

Sono dunque escluse le attività:

- di collaborazione coordinata e continuativa ecc…

- occasionali.

Sono dunque tenuti a pagarla coloro che svolgono attività d’impresa.

L’IRAP viene calcolata applicando l’aliquota ordinaria del 3,9% al valore della produzione netta, ovvero del risultato di ricavi meno costi dell’esercizio. Alcune aliquote differenti sono riferite a imprese e attività specifiche. E’ bene comunque far riferimento alla propria Regione, è infatti facoltà dell’organo regionale variare le aliquote fino ad un massimo dello 0.92%.

Richiedi una consulenza

Se hai un’attività e non sai districarti tra le imposte dovute, richiedi una consulenza gratuita a MyAcconting.it. I nostri esperti sapranno consigliarti e troveranno la soluzione più gusta per te e il tuo business, evitando di commettere inutili errori. Se hai un’attività e non sai districarti tra le imposte dovute, richiedi una consulenza a MyAcconting.it. I nostri esperti sapranno consigliarti e troveranno la soluzione più gusta per te e il tuo business, evitando di commettere inutili errori.

Veronica Boggian

VUOI MAGGIORI INFORMAZIONI?

CLICCA SUL BOTTONE E RICHIEDI LA TUA CONSULENZA CON UN ESPERTO MYACCOUNTING.IT!