Baby sitter o baby parking? Tutte le differenze fiscali e contributive

INDICE DEGLI ARGOMENTI TRATTATI

1. Introduzione

Ami i bambini e vuoi che questa passione diventi un lavoro? Le strade che puoi intraprendere sono due: fare la baby-sitter o aprire un baby-parking. Il lavoro è molto simile ma ci sono delle differenze burocratiche, fiscali e contributive da conoscere. Andremo ora a vedere insieme quali sono e come scegliere la strada più adatta alla tue esigenze.

Vuoi ricevere news ed approfondimenti quotidiani a tema fiscale?

2. BABY-SITTER E BABY-PARKING: COSA SONO E REQUISITI RICHIESTI

2.1 Baby-sitter

Il lavoro della baby-sitter è conosciuto a tutti: è quella persona che si occupa dei bambini in assenza (o compresenza) dei genitori. Ma non è solo questo.

L’attività della baby-sitter (o bambinaia in italiano) non si limita all’assistenza, soprattutto a livello di sorveglianza della sicurezza, del bambino ma a molto di più. Si parla di nutrizione, lavaggio, e molto altro nel caso neonati o bimbi in età prescolare. Età nella quale le ore da passare con “la tata” sono in genere di più vista la mancanza della scuola (se non in caso di asilo nido).

In età scolare spesso viene richiesto l’aiuto al bambino nello svolgimento dei compiti scolastici o nell’apprendimento di una lingua straniera.

Una professionalità sempre più ricercata e richiesta che negli ultimi anni ha portato al prolificare di scuole di specializzazione che danno modo alle future baby-sitter di avere un titolo riconosciuto e una preparazione a 360°. Titolo che può essere ben visto o ricercato dalle famiglie che richiedono il servizio ma che non è previsto da nessuna normativa come requisito per svolgere l’attività.

Detto questo è bene ricordare che per molti genitori la scelta ricade su giovani ragazze, nella maggior parte dei casi studentesse, senza grandi competenze, ma che siano affidabili e corrette.

2.2 Baby-Parking

Si tratta di un servizio socio-educativo-ricreativo rivolto ai bambini in età pre-scolare, dunque fino ai 6 anni (ma ogni baby-parking ha le sue regole). Si tratta di una sorta di asilo con requisiti minimi, senza servizio di mensa e con orari differenti. In questo caso il lavoro si svolge presso una struttura consona al servizio e all’accoglienza di piccoli gruppi di bambini. Solitamente il baby-parking è aperto tutto l’anno con un orario flessibile che arriva fino alle 12 ore giornaliere.

Quanto vedremo per adempimenti burocratici, fiscali e contributivi vale anche per micronidi, asili nido di quartiere e Tagesmutter, ovvero un nido familiare che può offrire anche servizi di psicologia, pedagogia, logopedia, psicomotricità ecc. Il Tagermutter, ancora non presente in tutte le Regioni Italiane è rivolto ai bambini dai 3 mesi ai 3 anni, ma in alcuni casi può essere esteso ad età superiore.

Requisiti

Passando ai requisiti: per l’apertura di un baby-parking sono richiesti requisiti strutturali e gestionali semplificati rispetto a quelli dell’asilo nido: deve comunque essere collocato in edifici che rispettino le norme di agibilità/abitabilità, rispettando le norme previste dai Regolamenti Edilizi, Urbanistici ed Igienico-Sanitari, oltre all’assenza di barriere architettoniche e alla presenza di servizi igienici adeguati anche alle differenti età dei bambini.

Solitamente sono al piano terra con uno spazio esterno utilizzabile per le attività previste.

Per calcolare il numero di bambini che possono essere ospitati è necessario tenere presente che sono previsti 4 metri per ogni utente.

Per quanto riguarda gli operatori è opportuno che rispettino dei requisiti professionali, nello specifico avere uno dei seguenti titoli:

- Diploma di scuola media superiore di maestra d’asilo

- Maturità magistrale

- Maturità di assistente o dirigente di comunità infantili

- Diplomi equivalenti (diploma di scuola media superiore e attestato di formazione professionale per attività socio-educative in favore di minori riconosciuto)

- Diploma di Laurea o Universitario in materie rientranti nelle scienze della formazione o dell’educazione o in discipline attinenti la psicologia o i servizi sociali.

Sia per i requisiti strutturali che per i requisiti professionali rimandiamo agli organi regionali competenti per indicazioni specifiche e dettagliate.

3. BABY-SITTER E BABY-PARKING: LA PARTITA IVA

Vediamo ora come aprire una partita Iva sia nel caso della baby-sitter che in quello del baby-parking.

3.1 Baby-sitter

Per prima cosa diciamo che non è comune l’apertura della partita Iva per una baby-sitter, visto che sono previste altre forme fiscali per poter svolgere l’attività. A seconda se si tratta di un lavoro occasionale o meno è possibile, infatti, ricorrere ad un contratto con Libretto di Famiglia (per il lavoro occasionale accessorio) o ad un normale contratto da dipendente, con tutti gli obblighi che entrambi prevedono per normativa.

Se però vuoi avere una tua partita Iva e fatturare il servizio che offri la prima cosa da sapere è il Codice ATECO che è 88.91.00 “Servizi di asili nido e assistenza diurna per minori disabili”, che tra le altre attività comprende appunto i servizi di baby-sitting.

3.2 Baby-parking

Se la tua volontà è invece quella di aprire un baby-parking il codice ATECO per l’apertura della partita Iva è 88.99.00 “altre attività di assistenza sociale non residenziale NCA”.

Vediamo ora nel dettaglio come fare per aprire una partita Iva, considerando che l’attività del baby-parking è considerata attività commerciale.

Per prima cosa è necessaria l’iscrizione alla Camera di Commercio e alla Gestione Artigiani e Commercianti INPS. Inoltre, per via telematica, sarà necessario compilare e inviare la Comunicazione Unica (o ComUnica): una pratica che riassume le richieste da effettuare a vari enti. Nello specifico con un modello unico il lavoratore si interfaccerà con Agenzia delle Entrate, Registro delle Imprese, INPS e Inail. Per convalidare l’invio è necessaria la firma digitale ed il possesso di un indirizzo di posta certifica (PEC). Il modello deve essere inoltrato entro e non oltre i 30 giorni dall’inizio dell’attività, data entro la quale sarà necessario anche presentare presso il Comune di residenza la S.C.I.A. ovvero la “segnalazione certificata di inizio attività”. La titolare dovrà inoltre essere in possesso dell’attestazione di idoneità igienico-sanitaria per i locali, rilasciata dal Comune e del certificato di prevenzione incendi, rilasciato dal Comando Provinciale dei Vigili del fuoco.

Per queste procedure sono previsti costi fissi e variabili che saranno comunicati dagli organi competenti o da chi offre il servizio (per firma digitale e PEC).

4. BABY-SITTER E BABY-PARKING: REGIME FISCALE

4.1 Baby-sitter e Baby-Parking

Passiamo ora al regime fiscale, le cui regole non variano in caso di baby-sitter con partita Iva e baby-parking. In presenza dei requisiti richiesti il regime forfettario è sicuramente il più conveniente. Vediamo insieme ora le diverse possibilità.

4.2 Il regime forfettario

Se si è in possesso di tutti i requisiti (primo fra tutti un ricavo non superiore ai 65mila €), il regime forfettario è sicuramente il più conveniente, come abbiamo già spiegato in altre circostanze. In base al regime forfettario quanto paga di imposte una baby-sitter o la titolare di un baby-parking? L’imposta sostitutiva in regime forfettario è del 15%, 5% per i primi 5 anni in caso di start-up (che prevede che la stessa attività non fosse svolta nei 3 anni precedenti l’apertura della partita Iva). A questo punto è necessario conoscere il coefficiente di redditività in base al proprio codice ATECO, che in questi due casi è pari al 78%. Viene considerata una percentuale forfettaria del 22% per le spese sostenute per l’attività.

Il calcolo

A questo punto il calcolo delle tasse da pagare è semplice, basterà moltiplicare il ricavo lordo per il coefficiente di redditività e applicare l’imposta del 15% (o 5%).

Un esempio? Se il ricavo lordo è di 15mila € il calcolo sarà: 15.000×78%= 11.700€x15%=1755€

oppure 15.000×78%=11.700€x5%=585€ .

Ricordiamo che in regime forfettario non è obbligatoria alla fatturazione elettronica ma può essere emessa cartacea con marca da bollo per importi superiori ai 77,47€.

4.3 Il regime ordinario in contabilità semplificata

In mancanza dei requisiti per il regime forfettario è inevitabile la scelta del regime fiscale ordinario in contabilità semplificata. In questo caso l’utile sarà conteggiato sulla differenza tra ricavi meno costi. Su questo utile si applicherà l’IRPEF in base agli scaglioni previsti dalla legge. Inoltre il lavoratore sarà tenuto a pagare l’Iva.

Per quanto riguarda la baby-sitter,in quanto libero professionista, dovrà emettere la fattura elettronica con “ritenuta d’acconto del 20%”. Di cosa si tratta? Vediamolo nel dettaglio: la fattura dovrà riportare la cifra stabilita per il compenso, a questa sarà aggiunta l’Iva e infine verrà sottratta la ritenuta d’acconto del 20%. Il totale della fattura risulterà dunque lievemente più basso del pattuito. Questo perché sarà il destinatario del servizio a pagare la ritenuta d’acconto per conto del libero professionista che la recupererà nella dichiarazione dei redditi l’anno successivo. In che modo? sottraendo dalle tasse dovute l’importo totale delle ritenute di tutte le fatture emesse.

Esempio:

Facciamo un esempio: un lavoratore che avrà accumulato ritenute d’acconto per 5mila € e al termine dell’anno fiscale avrà da pagare 6mila € di tasse pagherà solo la differenza di quanto già versato, quindi 1000€. Questa ultima indicazione è riferita solo ai destinatari di fattura che siano soggetti passivi Iva.

4.4 Il regime ordinario

In caso di superamento della soglia dei 400mila € per le attività di prestazione di servizi o dei 700mila € per le altre attività, dal regime ordinario in contabilità semplificata si passa al regime ordinario.

5. BABY-SITTER E BABY-PARKING: CONTRIBUTI PREVIDENZIALI

5.1 Baby-sitter

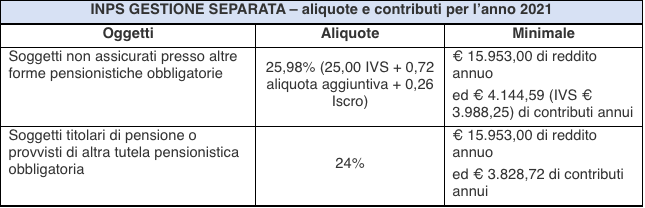

Per quanto riguarda i contributi previdenziali la baby-sitter con partita Iva sarà iscritta alla Gestione Separata INPS. Le aliquote cambiano in base alla situazione contributiva, vedi tabella:

5.2 Baby-parking

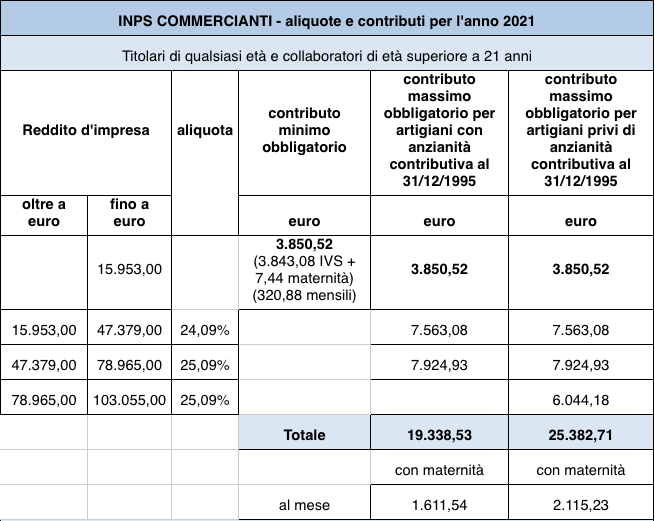

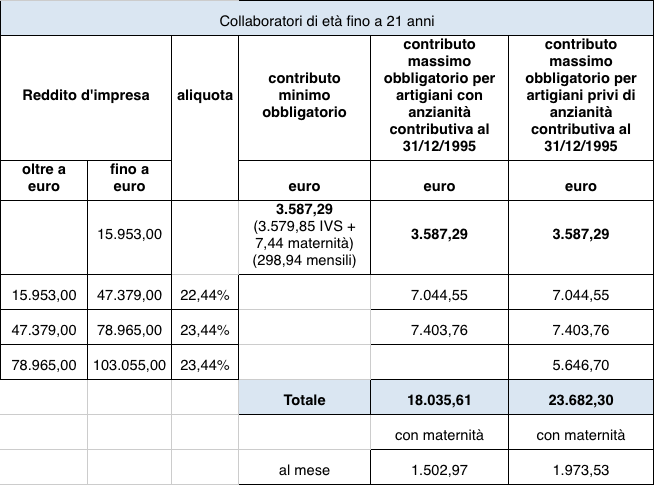

La titolare di un baby-parking dovrà iscriversi alla Gestione Artigiani e Commercianti INPS, come detto in precedenza che prevede un contributo fisso per redditi da 0 a 15.953€ (minimale al 2021) pari a poco più di 960€ per quattro rate annue. Per redditi eccedenti il minimale si hanno due fasce di reddito e di età (vedi tabella).

E’ possibile richiedere una riduzione del 35% con un contributo minimo pari a circa 630€ per 4 rate annue. Questa agevolazione è prevista per tutte le partite Iva commercianti che abbiano scelto il regime forfettario (anche in un secondo momento rispetto all’apertura). La riduzione sarà applicata sia sul minimale che sull’eccedente il minimale. La richiesta dovrà essere compilata e inoltrata online ogni anno entro il 28 febbraio. Ma attenzione questa riduzione comporta un rischio: se il versamento finale annuale non è pari o superiore al contributo fisso, non sarà più garantita la piena annualità contributiva (ai fini del raggiungimento della pensione). In questo caso sarà possibile coprire la parte mancante con i versamenti dell’anno successivo.

Richiedi una consulenza

Se sei in procinto di avviare la tua attività ma hai dubbi o vuoi evitare di commettere errori, richiedi una consulenza agli esperti di MyAccounting.it. Troverai le risposte alle tue domande e consulenti pronti ad aiutarti.

Veronica Boggian

VUOI MAGGIORI INFORMAZIONI?

CLICCA SUL BOTTONE E RICHIEDI LA TUA CONSULENZA CON UN ESPERTO MYACCOUNTING.IT!