Fiscalità e previdenza del consulente finanziario indipendente

INDICE DEGLI ARGOMENTI TRATTATI

In questo articolo, insieme alla Dott.ssa Francesca Cuomo, ci occuperemo di analizzare la tematica relativa alla fiscalità e previdenza del consulente finanziario indipendente e delle SCF, società di consulenza finanziaria indipendente.

Cominciamo subito!

CHI È IL CONSULENTE FINANZIARIO

La figura del consulente finanziario, introdotta nel nostro ordinamento dalla Legge 2 gennaio 1991, n. 1, è attualmente definita dall’art. 31 del D.Lgs. 24 febbraio 1998, n. 58 (Testo Unico dell’Intermediazione Finanziaria o TUF). Secondo la citata norma, il consulente finanziario è qualificato come “la persona fisica che, in qualità di agente collegato ai sensi della direttiva 2004/39/CE, esercita professionalmente l’offerta fuori sede come dipendente, agente o mandatario”, nonché la promozione ed il collocamento presso il pubblico di strumenti finanziari e di servizi d’investimento (ai sensi dell’art. 30).

COME SI DIVENTA CONSULENTI FINANZIARI

Occorre innanzitutto l’iscrizione all’albo di riferimento, di fatto a norma di quanto previsto dall’art. 99 del Regolamento Intermediari per conseguire l’iscrizione all’Albo unico dei Consulenti Finanziari (OCF) e diventare promotore, è necessario:

a) essere in possesso dei requisiti di onorabilità prescritti dal D.M. 11/11/98 n.472: Regolamento adottato dal MEF recante norme per l’individuazione dei requisiti di onorabilità e di professionalità per l’iscrizione all’Albo unico nazionale dei promotori finanziari e non trovarsi in una delle situazioni impeditive previste dal medesimo regolamento;

b) essere muniti del titolo di studio prescritto dal Regolamento ministeriale D.M. 11/11/98 n.472: devono possedere un titolo di studio non inferiore al diploma di istruzione secondaria superiore, rilasciato a seguito di corso di durata quinquennale ovvero quadriennale, integrato dal corso annuale previsto per legge, o un titolo di studio estero equipollente sulla base di una valutazione di equivalenza sostanziale a cura della Consob;

c) aver superato la prova valutativa (art. 100 del Regolamento).

Successivamente al superamento della prova si procede con l’iscrizione all’OCF, acronimo di Organismo di vigilanza e tenuta dell’albo unico dei Consulenti Finanziari.

ATTENZIONE ALLE CAUSE DI INCOMPATIBILITA’

L’attività del consulente finanziario, ai sensi di norma, risulta incompatibile con le seguenti attività:

- sindaco o suo collaboratore, ovvero responsabile o addetto al controllo interno, presso soggetti abilitati;

- amministratore, dipendente ovvero collaboratore di soggetto abilitato non facente parte del gruppo di appartenenza dell’intermediario per conto del quale opera il consulente;

- socio, amministratore, sindaco o dipendente della società di revisione incaricata della certificazione del bilancio del soggetto abilitato per conto del quale il consulente opera;

- agente di cambio;

- ogni ulteriore incarico che si ponga in grave contrasto con l’ordinato svolgimento dell’attività di consulente.

- per le quali è prevista l’iscrizione in un apposito albo professionale, a titolo esemplificativo ma non esaustivo si ricordano quelle di dottore commercialista e di avvocato.

DOVERI E OBBLIGHI DEL CONSULENTE FINANZIARIO

I consulenti finanziari, nell’esercizio della propria attività verso i propri clienti, sono tenuti:

- a comportarsi correttamente, in modo professionale e con diligenza;

- a garantire la trasparenza dell’attività svolta, fornendo alla clientela informazioni veritiere ed esaurienti in merito alle caratteristiche dell’operazione proposta, con riguardo ai costi, ai rischi patrimoniali e all’adeguatezza relazionata alla situazione dell’investitore;

- a garantire la massima riservatezza in merito alle informazioni acquisite.

Il consulente ha determinati obblighi anche nei confronti dell’Organismo al quale deve comunicare:

- il luogo in cui conserva la documentazione necessaria per l’espletamento delle sue funzioni;

- ogni informazione relativa alle variazioni circa la conservazione della documentazione ed alla residenza contenute nell’albo.

- indicatori trimestrali ed annuali, e di anomalia

- eventuali conflitti di interessi nati dopo l’iscrizione all’albo

Il consulente è tenuto all’aggiornamento professionale mediante partecipazione a corsi su base periodica. L’obbligo di formazione e aggiornamento costante, di fatto, è diretto a dotare il consulente finanziario degli strumenti necessari per l’adempimento della propria prestazione professionale nei confronti della clientela.

CONSERVAZIONE DOCUMENTALE

Il consulente deve conservare ordinatamente copia della seguente documentazione:

- i contratti stipulati mediante il suo intervento tra il preponente e l’investitore;

- gli altri documenti sottoscritti dalla clientela;

- la corrispondenza intercorsa con i soggetti dai quali ha ricevuto l’incarico di promozione e collocamento presso il pubblico di strumenti finanziari e servizi di investimento.

Il consulente è inoltre tenuto a conservare per un periodo di due anni tutte le registrazioni, su nastro magnetico o supporto equivalente, che sia tenuto ad effettuare nello svolgimento della propria attività.

In caso di violazioni delle disposizioni del TUF e della relativa normativa regolamentare, sono previste sanzioni commisurate alla gravità della violazione per esempio:

- radiazione dall’albo in caso di gravi violazioni a titolo di esempio esercizio dell’attività di consulente per conto di soggetti non abilitati, violazione del mono mandato, e altro.

- sospensione temporanea dall’albo in caso di violazioni meno gravi, a titolo esemplificativo esercizio di attività incompatibile, violazione dell’obbligo di riservatezza, violazione dell’obbligo di rilasciare copia di tutti i documenti sottoscritti dal cliente al cliente medesimo, e altro.

È prevista una sanzione amministrativa pecuniaria nei casi di violazione degli obblighi di consegna all’investitore di una dichiarazione redatta dall’intermediario da cui risultino gli elementi identificativi dello stesso, inosservanza degli obblighi di comunicazione nei confronti dell’Organismo, e altro. Le sanzioni sono comminate dalla Consob con provvedimento motivato.

Per le violazioni di minore entità è previsto il richiamo scritto che viene effettuato dall’intermediario mandante, con comunicazione alla Consob, in tutti i casi in cui il consulente finanziario, avendo commesso alcune violazioni formali nello svolgimento della propria attività, non arreca un danno ai singoli investitori.

INQUADRAMENTO GIURIDICO E MODALITA’ DI SVOLGIMENTO DELL’ATTIVITA’ DI CONSULENTE FINANZIARIO

Molto sottile è la differenza tra il promotore finanziario e il consulente finanziario; il tutto dipende se alla base viene instaurato un contratto con un intermediario o se l’attività viene svolta in totale autonomia.

In generale, il promotore (consulente finanziario) può concludere accordi con un intermediario abilitato (SIM, SGR, Banca) in forza di molteplici forme contrattuali. Al riguardo, in linea con la lettera del citato art. 31 del D. Lgs. 58/1998, si riscontrano nella prassi le seguenti tipologie:

- il contratto di lavoro subordinato

Con questa forma contrattuale di lavoro subordinato, il consulente finanziario si obbliga a prestare la propria attività alle dipendenze e sotto la direzione di un intermediario abilitato a fronte di una retribuzione conforme alle mansioni svolte. I requisiti di tale tipologia di lavoro sono la stabilità e la continuità del rapporto di lavoro e quindi di subordinazione all’intermediario abilitato.

Dal punto di vista fiscale, i compensi percepiti dal consulente finanziario costituiscono redditi di lavoro dipendente disciplinati delle disposizioni contenute nel Titolo I, capo IV, del D.P.R. 22 dicembre 1986, n. 917 del TUIR. Sostanzialmente gli oneri contributivi e fiscali sono propri del rapporto di lavoro subordinato con la conseguenza che ricadono in capo all’intermediario, nonché datore di lavoro.

- imprenditore commerciale

In alternativa a quanto appena detto, il consulente finanziario può svolgere la propria attività in veste di mandatario o agente di un intermediario abilitato. Da un punto di vista normativo è necessario distinguere tra il contratto di mandato e il contratto di agenzia.

CONTRATTO DI MANDATO E CONTRATTO DI AGENZIA

Si analizzano di seguito le due forme contrattuali:

- Contratto di mandato (dall’articolo 1703 all’articolo 1730 del Codice civile)

Secondo il disposto normativo, “…è il contratto col quale una parte si obbliga a compiere uno o più atti giuridici per conto dell’altra”.

Dunque, è il contratto con cui c’è un mandatario che in base a un contratto di mandato si obbliga a compiere uno o più atti giuridici nell’interesse di un mandante.

Secondo il dettato normativo, nell’ambito del contratto di mandato, si distingue tra mandato con e senza rappresentanza.

In presenza del mandato con rappresentanza il consulente finanziario svolge l’attività di promozione e vendita di prodotti e servizi finanziari agendo in nome e per conto dell’intermediario mandante, di conseguenza tutti gli effetti giuridici degli atti posti in essere dallo stesso consulente (mandatario) si riflettono direttamente in capo all’intermediario (mandante).

In presenza, invece, del mandato senza rappresentanza il consulente finanziario (mandatario) agisce in nome proprio e per conto del mandante, assumendosi in prima persona i diritti e gli obblighi degli atti compiuti.

Naturalmente il dettato civilistico prosegue con le obbligazioni del mandatario, le obbligazioni del mandante, l’estinzione del mandato (si rimanda al dettato normativo civilistico in cui vengono esplicati dettagliatamente).

- Contratto di agenzia (dall’articolo 1742 all’articolo 1753 del Codice civile)

L’articolo 1742 c.c. recita “Col contratto di agenzia una parte assume stabilmente l’incarico di promuovere, per conto dell’altra, verso retribuzione, la conclusione di contratti in una zona determinata”.

Di fatto, questa tipologia di contratto si contraddistingue per l’assunzione dell’incarico di promuovere la conclusione di contratti in una determinata zona e dietro il corrispettivo di un prezzo con un’attività svolta stabilmente e da parte di un soggetto (agente).

Nel proseguo del dettato normativo viene analizzato il diritto di esclusiva e il patto di non concorrenza, la rappresentanza, i diritti e gli obblighi dell’agente, obblighi del proponente, oltre che la durata o il recesso dal contratto e l’indennità di cessazione del rapporto (si rimanda al dettato normativo civilistico in cui vengono esplicati dettagliatamente).

Il consulente finanziario che agisce in virtù di un contratto di mandato o di agenzia è qualificato ai fini fiscali come un imprenditore commerciale e in tal contesto opera nell’offerta fuori sede di prodotti finanziari con autonomia di mezzi, senza alcun vincolo di subordinazione e con piena assunzione del rischio imprenditoriale.

Alla luce di quanto indicato e secondo l’art. 31 del D.Lgs 58/1998 “È istituito l’albo unico dei consulenti finanziari, nel quale sono iscritti in tre distinte sezioni i consulenti finanziari abilitati all’offerta fuori sede, i consulenti finanziari autonomi e le società di consulenza finanziaria”.

Dunque, è previsto che l’attività d’impresa può essere esercitata sia in forma individuale sottoforma di ditta individuale, impresa familiare sia in forma associata, sottoforma di società.

CONSULENTE FINANZIARIO ED ESERCIZIO DELL’ATTIVITA’ IN FORMA INDIVIDUALE

Passati in rassegna dei temi principali per l’inquadramento e le mansioni del consulente finanziario si veda di seguito la trattazione circa l’esercizio dell’attività del consulente di lavoro svolta in forma individuale.

Superata la prova di abilitazione alla professione e iscritto all’albo di riferimento, il consulente finanziario che intende svolgere l’attività in forma individuale dovrà compiere alcuni passaggi importanti.

Il primo passo è la scelta del codice ateco.

Secondo la ricerca effettuata sugli archivi di Camere di Commercio d’Italia il codice ateco proposto è il 66.19.21, ATTIVITA’ DI CONSULENTI FINANZIARI ABILITATI ALL’OFFERTA FUORI SEDE, in cui rientrano:

- servizi di consulenza per investimenti finanziari

- attività di consulenti di mutui ipotecari.

Note di esclusione

- attività di agenti e mediatori di assicurazioni, 66.22 cfr

- attività di gestione di fondi, 66.30 cfr

- consulenza in materia di gestione finanziaria non connessa con l’attività di intermediazione finanziaria, 70.22 cfr

DESCRIZIONE: Si tratta di servizi strettamente legati alle intermediazioni finanziarie, ma che non costituiscono essi stessi intermediazione finanziaria.

La stessa Camera di Commercio scende nel dettaglio e individua altre tre macroaree di trattazione e le pratiche da svolgere per l’avvio dell’attività:

- CONSULENTE FINANZIARIO ABILITATO ALL’OFFERTA FUORI SEDE (EX PROMOTORE FINANZIARIO)

ADEMPIMENTI: Pratica da inviare direttamente all’Ente competente

Cosa serve: Iscrizione all’albo unico dei consulenti finanziari (OCF) e Lettera d’incarico per offerta fuori sede dell’impresa conferente.

Ente competente: OCF (ORGANISMO per la tenuta dell’albo unico dei consulenti finanziari)

COMUNICAZIONE UNICA D’IMPRESA: Pratica da inviare al Registro Imprese territorialmente competente

Cosa serve: Pratica informatica per Registro Imprese/REA, Agenzia delle Entrate, eventualmente INPS, INAIL, SUAP, da trasmettere unitariamente tramite la Comunicazione Unica.

Ente competente: Registro Imprese, Agenzia delle Entrate, INPS, INAIL.

- CONSULENTE FINANZIARIO AUTONOMO

ADEMPIMENTI: Pratica da inviare direttamente all’Ente competente

Cosa serve: Iscrizione all’albo unico dei consulenti finanziari (OCF) e Attività iscrivibile al Registro delle Imprese solo se svolta in forma imprenditoriale.

Ente competente: OCF (ORGANISMO per la tenuta dell’albo unico dei consulenti finanziari)

COMUNICAZIONE UNICA D’IMPRESA :Pratica da inviare al Registro Imprese territorialmente competente

Cosa serve: Pratica informatica per Registro Imprese/REA, Agenzia delle Entrate, eventualmente INPS, INAIL e SUAP, da trasmettere unitariamente tramite la Comunicazione Unica.

Ente competente: Registro Imprese, Agenzia delle Entrate, INPS, INAIL.

- CONSULENZA FINANZIARIA CONTO TERZI (FAMILY OFFICE)

ALTRI ADEMPIMENTI: Pratica da inviare direttamente all’Ente competente

Cosa serve: Iscrizione all’albo unico dei consulenti finanziari (OCF)

Ente competente: OCF (ORGANISMO per la tenuta dell’albo unico dei consulenti finanziari)

COMUNICAZIONE UNICA D’IMPRESA: Pratica da inviare al Registro Imprese territorialmente competente

Cosa serve: Pratica informatica per Registro Imprese/REA, Agenzia delle Entrate, eventualmente INPS, INAIL e SUAP, da trasmettere unitariamente tramite la Comunicazione Unica.

Ente competente: Registro Imprese, Agenzia delle Entrate, INPS, INAIL.

Dunque, scelto il codice ateco, per iniziare l’attività come consulente finanziario vanno effettuate apposite comunicazioni agli enti competenti e lo si può fare scegliendo la comunicazione unica “ComUnica Impresa” con la quale contemporaneamente si invia la comunicazione agli uffici interessati.

In particolare, entro trenta giorni dall’inizio dell’attività, va richiesta l’iscrizione nel registro delle imprese alla sezione ordinaria alla Camera di Commercio nella cui circoscrizione è situata la sede dell’impresa. Sempre entro lo stesso termine dei trenta giorni va richiesta l’attribuzione del numero di partita IVA all’Ufficio dell’Agenzia delle Entrate, nonché effettuare l’iscrizione alla gestione commercianti INPS prevista per gli esercenti attività commerciali.

Schematicamente con il modello di comunicazione unica si ha l’indicazione:

- di un documento contenente i dati del richiedente, l’oggetto della comunicazione ed il riepilogo delle richieste ai vari enti;

- dei moduli per il Registro delle Imprese;

- dei moduli per l’Agenzia delle Entrate;

- dei moduli INPS;

- dei moduli INAIL.

Questo modello elettronico che va inoltrato tramite il Registro delle Imprese collegandosi al sito www.registroimprese.it.

Da ultimo e non meno importante, il consulente finanziario procede all’iscrizione presso l’ENASARCO.

REGIME FISCALE E CONTRIBUTIVO DEL CONSULENTE FINANZIARIO

Effettuate le pratiche iniziali e le dovute iscrizioni il consulente finanziario può esercitare la sua attività. Lo stesso può beneficiare del regime agevolato previsto dalla norma 190 del 2014, il cosiddetto “regime forfetario”. Naturalmente vanno rispettati i dovuti requisiti ai fini dell’accesso/permanenza. Si esplicano di seguito le cause di esclusione al regime. Non possono avvalersi del regime forfetario:

- i soggetti che si avvalgono di regimi speciali ai fini IVA o di regimi forfetari di determinazione del reddito

- i soggetti non residenti, ad eccezione di coloro che risiedono in uno degli Stati membri dell’Unione europea, o in uno Stato aderente all’Accordo sullo Spazio economico europeo, che assicuri un adeguato scambio di informazioni, e producono in Italia almeno il 75% del reddito complessivamente prodotto

- i soggetti che effettuano, in via esclusiva o prevalente, operazioni di cessione di fabbricati e relative porzioni o di terreni edificabili ovvero cessioni intracomunitarie di mezzi di trasporto nuovi

- i soggetti che partecipano a società di persone, ad associazioni professionali, di cui all’articolo 5 del TUIR, o a società a responsabilità limitata aventi ristretta base proprietaria che hanno optato per la trasparenza fiscale

- i soggetti che nell’anno precedente hanno percepito redditi di lavoro dipendente e/o assimilati di importo superiore a 30.000 euro, tranne nel caso in cui il rapporto di lavoro dipendente nell’anno precedente sia cessato (sempre che in quello stesso anno non sia stato percepito un reddito di pensione o un reddito di lavoro dipendente derivante da un altro rapporto di lavoro). Questa causa di esclusione è stata introdotta dalla legge di stabilità per il 2016, che contemporaneamente ha abrogato la disposizione che prevedeva, quale requisito per l’applicazione del regime forfetario, che nell’anno precedente il reddito dell’attività d’impresa, arte o professione esercitata fosse prevalente rispetto al reddito di lavoro dipendente o assimilato eventualmente percepito. Pertanto, è opportuno precisare che la disposizione abrogata continua ad avere effetto solo nei confronti dei contribuenti, che hanno adottato il regime forfetario nel corso del 2015. Invece, coloro che intendono applicare il regime di favore nel 2016 devono rispettare la nuova condizione (non devono, cioè, aver percepito nel 2015 un reddito di lavoro dipendente o assimilato superiore a 30.000 euro).

Volendo schematizzare può accedere al regime forfettario:

- chi nell’anno precedente ha conseguito redditi da lavoro dipendente e assimilati inferiori a 30.000 euro;

- chi ha già una partita iva, non aver conseguito ricavi superiori ad 85.000 euro, soglia aggiornata con la legge di Bilancio 197 del 29.12.2022;

- chi ha erogato compensi a collaboratori o dipendenti ed in qualsiasi altra forma per un ammontare non superiore a 20.000€.

- è buona norma fare ogni altra valutazione circa la posizione personale per valutare l’esistenza dei requisiti per accedere al regime.

In particolare, il consulente finanziario che apre la partita iva per la prima volta e rispetta tutti i requisiti della nuova attività porterà a tassazione i suoi ricavi nella misura del 5% dell’imposta sostitutiva, diversamente potrà applicare il 15%.

Il coefficiente di redditività del consulente finanziario in regime forfettario è pari al 78%.

Da un punto di vista contributivo, il consulente finanziario dovrà pagare la gestione artigiani commercianti che si compone di una contribuzione fissa (minimale) e una variabile (extra-minimale) a seconda del reddito realizzato. La contribuzione fissa va pagata all’INPS sia se è stata raggiunta la soglia minimale sia se non sia stata raggiunta, di fatto sono i contributi fissi. La contribuzione extra-minimale va pagata nel caso in cui la soglia fissa è stata superata.

Nel 2023 la soglia minimale ammonta a 17.504. Il consulente finanziario iscritto alla gestione artigiani e commercianti si troverà a pagare circa 2.900 euro ovvero i contributi fissi di 4.292,42 ridotti al 65%.

Da precisare che si può richiedere la riduzione dei contributi INPS del 35% contestualmente all’iscrizione presso l’ente di competenza oppure entro il 28 febbraio di ogni anno.

Una volta effettuata la domanda di riduzione dei contributi varrà per tutta la durata di permanenza al regime; dunque, non va presentata la domanda ogni anno.

La richiesta di agevolazione contributiva comporta da un lato la possibilità di pagare meno oneri ma dall’altro ai fini pensionistici la contribuzione sarà conteggiata solo per quota parte sull’intera annualità, parametrata appunto al pagamento effettivo dei contributi con agevolazione (circa 8 mesi su 12).

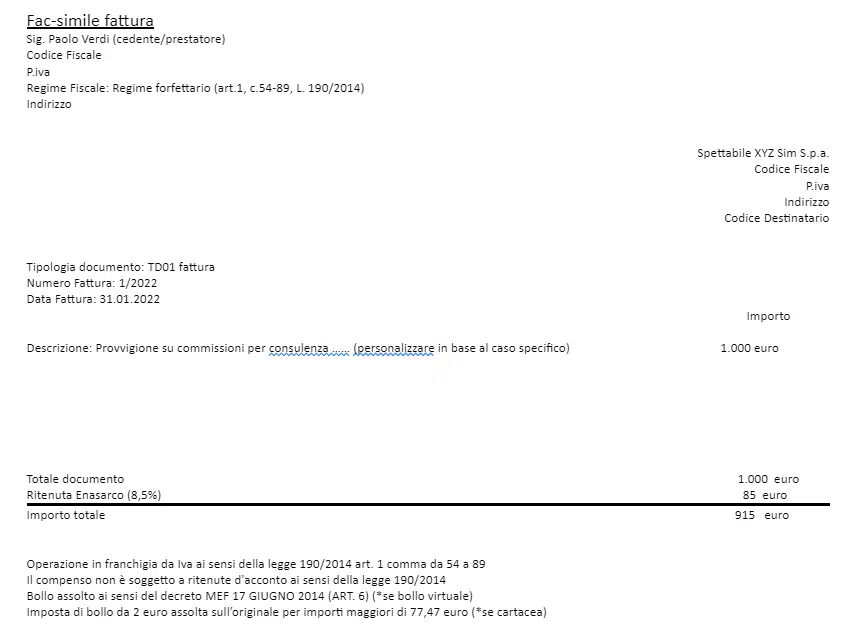

Il consulente finanziario sarà assoggetto anche alla contribuzione Enasarco.

Dal 2020 l’Ente nazionale di assistenza per gli agenti e i rappresentanti di commercio non ha modificato l’aliquota contributiva dei suoi iscritti; in particolare, dal 2013 al 2020 si è passati da un’aliquota del 13,50% al 17,00%, rimasta invariata finora.

L’aliquota contributiva per il 2023 è del 17% e si compone di:

- aliquota previdenza pari al 14,00%

- aliquota previdenza a titolo di solidarietà pari al 3,00%

da pagarsi al 50% a carico del mandatario e al 50% a carico del mandante.

Il consulente finanziario dovrà dunque applicare una ritenuta in fattura pari all’8,5% a titolo di ENASARCO che sarà versata dall’azienda mandate all’ente stesso.

In particolare,

- nel caso di agenti costituiti in società di persone (S.a.s., S.n.c.) devono essere iscritti alla Fondazione ENASARCO i soci illimitatamente responsabili;

- nel caso di agenti operanti in forma di società di capitali (S.r.l., S.p.a) non devono essere iscritti alla Fondazione né i soci, né l’amministratore ma solo la società.

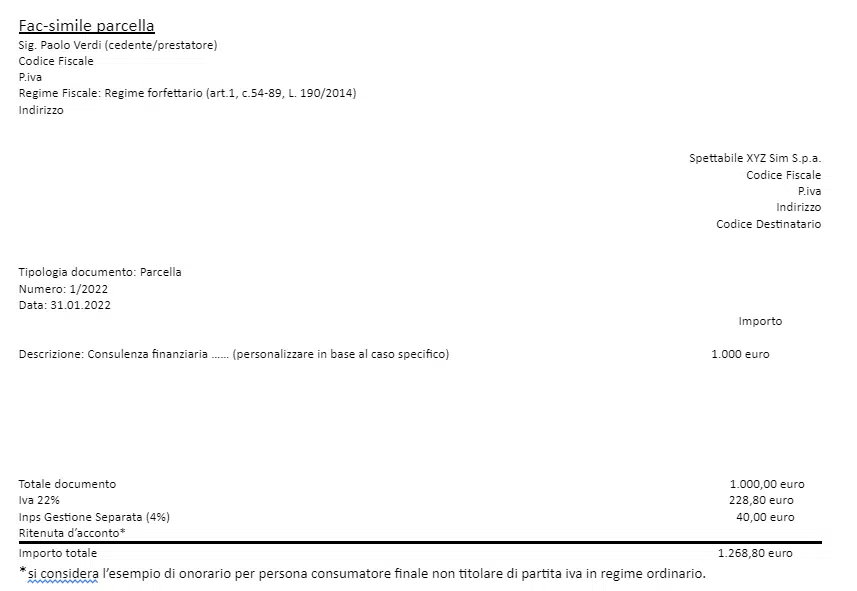

Di seguito si riportano degli esempi.

ESEMPIO 1: calcolo imposte e contributi in regime forfettario

Consulente finanziario

Data apertura p.iva = 01.01.2022

Controllo dei requisiti per l’accesso al regime forfettario = tutti soddisfatti

Contratto monomandatario con XYZ Sim S.p.a.

Fatturato 2022: 15.000 euro

Nuova impresa: aliquota imposta 5%

Conteggio imposte forfettario

15.000 euro (fatturato) x 78% (coefficiente di redditività) = 11.700 euro (reddito)

Imposta a saldo 2022 = 11.700 x 5% (start up) = 585 euro – scadenza pagamento F24 al 30.06.2023 (con proroga senza maggiorazione al 20.07.2023) oppure al 31.07.2023 con maggiorazione dello 0,40%

I acconto 2023 = 292,50 euro (nella misura del 50% del saldo 2022) – scadenza pagamento F24 al 30.06.2023 (con proroga senza maggiorazione al 20.07.2023) oppure al 31.07.2023 con maggiorazione dello 0,40%

II acconto 2023 = 292,50 euro (nella misura del 50% del saldo 2022) – scadenza pagamento F24 al 30.11.2023

Conteggio contributi INPS

Contributi Fissi con la riduzione del 35% pari a 2.900 euro circa

Non ci sono contributi extra-minimali in quanto non è stata superata la soglia prevista.

Conteggio Enasarco a carico dell’agente: 1.275 euro versato dal XYZ Sim S.p.a. alle scadenze.

ESEMPIO 2: calcolo imposte e contributi in regime forfettario

Consulente finanziario

Data apertura p.iva = 01.01.2021

Controllo dei requisiti permanenza al regime forfettario = tutti soddisfatti

Contratto monomandatario con XYZ Sim S.p.a.

Fatturato 2021: 15.000 euro

Fatturato 2022: 60.000 euro

Nuova impresa: aliquota imposta 5%

Contributi Inps pagati nel 2022: 2.900 euro

Acconti 2022 versati: 585 euro

Conteggio imposte forfettario:

60.000 euro (fatturato) x 78% (coefficiente di redditività) = 46.800 euro (reddito)

Imposta a saldo 2022 = 46.800 euro (reddito) – 2.900 euro (contributi effettivamente pagati) = 43.900 euro

43.900 euro (reddito al netto degli oneri pagati) x 5% (percentuale per le start up) = 2.195 euro

2.195 euro – 585 euro (acconti già versati sulla base del saldo 2021) = 1.610 euro

La scadenza pagamento F24 è al 30.06.2023 (con proroga senza maggiorazione al 20.07.2023) oppure al 31.07.2023 con maggiorazione dello 0,40%

I acconto 2023 = 1.097,50 euro (nella misura del 50% del saldo 2022) – scadenza pagamento F24 al 30.06.2023 (con proroga senza maggiorazione al 20.07.2023) oppure al 31.07.2023 con maggiorazione dello 0,40%

II acconto 2023 = 1.097,50 euro (nella misura del 50% del saldo 2022) – scadenza pagamento F24 al 30.11.2023

Conteggio contributi INPS

Contributi fissi: circa 2.900 euro

Contributi extra-minimali = [46.800 – 17.504 euro (soglia minimale)] * 24,48% = 7.171,66 euro che ridotti al 65% è pari 4.661,58

Totale onere contributivo a saldo 2022 = circa 7.561,58 euro

Da precisare che anche sui contributi extra – minimali si pagano gli acconti per l’anno in corso nella misura dell’80% del saldo 2022 da dividere in due tranche al 50% e da pagarsi secondo le scadenze dell’imposta sostitutiva.

Conteggio Enasarco a carico dell’agente: 5.100 euro versato dal XYZ Sim S.p.a. alle scadenze.

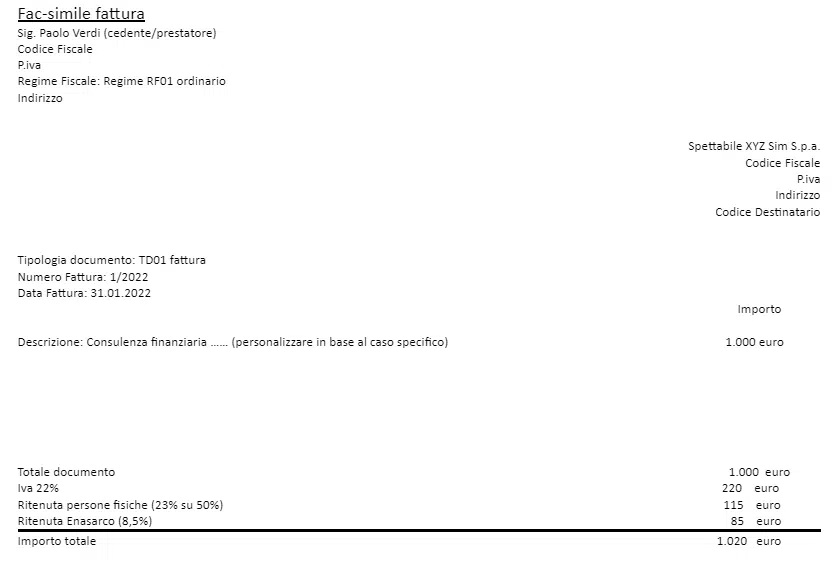

ESEMPIO 3: calcolo imposte e contributi in regime ordinario

Consulente finanziario

Data apertura p.iva = 01.01.2022

Controllo dei requisiti per l’accesso al regime forfettario = non sono soddisfatti 🡪 applica il regime ordinario

Contratto monomandatario con XYZ Sim S.p.a.

Fatturato 2022: 15.000 euro

Ipotesi costi fiscalmente deducibili e fatturati per il 2022 = 3.000 euro

Conteggio imposte in regime ordinario (IRPEF)

15.000 euro (fatturato) – 3.000 euro (costi fiscalmente deducibile nel 2022) = 12.000 euro (reddito)

Imposta a saldo 2022 = 12.000 x 23% (primo scaglione IRPEF) = 2.760,00 euro – scadenza pagamento F24 al 30.06.2023 (con proroga senza maggiorazione al 20.07.2023) oppure al 31.07.2023 con maggiorazione dello 0,40%

I acconto 2023 = 1.380 euro (nella misura del 50% del saldo 2022) – scadenza pagamento F24 al 30.06.2023 (con proroga senza maggiorazione al 20.07.2023) oppure al 31.07.2023 con maggiorazione dello 0,40%

II acconto 2023 = 1.380 euro (nella misura del 50% del saldo 2022) – scadenza pagamento F24 al 30.11.2023

Conteggio contributi INPS

Contributi Fissi sono pari a 4.292,42 euro

Non ci sono contributi extra-minimali in quanto non è stata superata la soglia prevista.

Conteggio Enasarco a carico dell’agente: 1.275 euro versato dal XYZ Sim S.p.a. alle scadenze.

ESEMPIO 4: calcolo imposte e contributi in regime ordinario

Consulente finanziario

Data apertura p.iva = 01.01.2021

Non ci sono i requisiti per essere forfettario

Contratto monomandatario con XYZ Sim S.p.a.

Fatturato 2021: 15.000 euro

Fatturato 2022: 60.000 euro

Contributi Inps pagati nel 2022: 4.292,42 euro

Acconti 2022 versati: 2.760 euro

Ipotesi costi fiscalmente deducibile e fatturati per il 2022 = 10.000 euro

Conteggio imposte in regime ordinario (IRPEF)

60.000 euro (fatturato) – 10.000 euro (costi fiscalmente deducibile nel 2022) = 50.000 euro (reddito)

50.000 euro – 4.292,42 euro (contributi effettivamente pagati nel 2022) = 45.707,58 euro

Imposta a saldo 2022 = 12.898,00 euro (per il conteggio si rimanda alla nota 11) – 2.760 euro (acconti pagati 2022) = 10.138 euro

La scadenza pagamento F24 è al 30.06.2023 (con proroga senza maggiorazione al 20.07.2023) oppure al 31.07.2023 con maggiorazione dello 0,40%

I acconto 2023 = 6.449,00 euro (nella misura del 50% del saldo 2022) – scadenza pagamento F24 al 30.06.2023 (con proroga senza maggiorazione al 20.07.2023) oppure al 31.07.2023 con maggiorazione dello 0,40%

II acconto 2023 = 6.449,00 euro (nella misura del 50% del saldo 2022) – scadenza pagamento F24 al 30.11.2023

Conteggio contributi INPS

Contributi fissi: 4.292,42 euro

Contributi extra-minimali = [50.0000 – 17.504 euro (soglia minimale)] * 24,48% = 7.955,02 euro

Totale onere contributivo a saldo 2022 = circa 12.247 euro

Da precisare che anche sui contributi extra – minimali si pagano gli acconti per l’anno in corso nella misura dell’80% del saldo 2022 da dividere in due tranche al 50% e da pagarsi secondo le scadenze dell’imposta sostitutiva.

Conteggio Enasarco a carico dell’agente: 5.100 euro versato dal XYZ Sim S.p.a. alle scadenze.

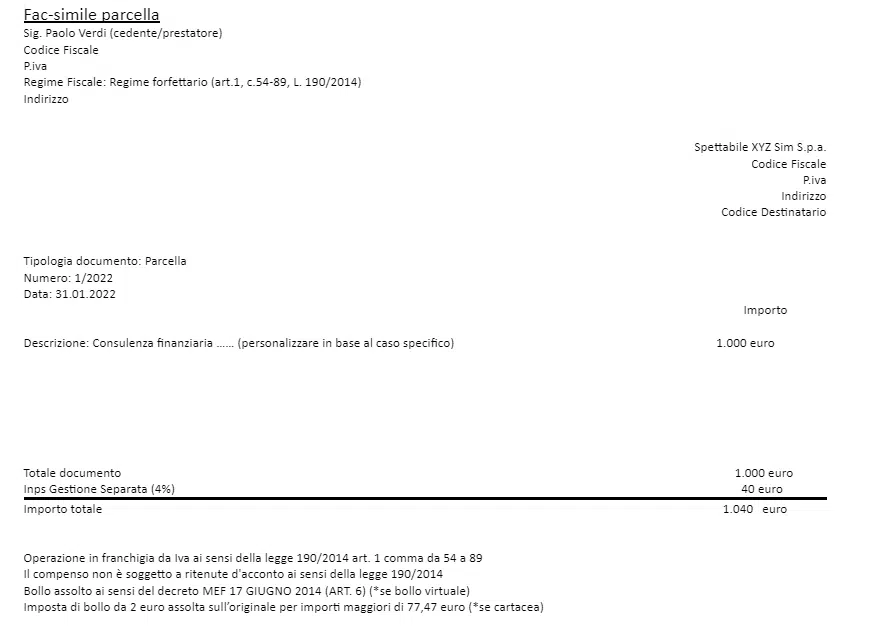

ESEMPIO 5: calcolo imposte e contributi in regime forfettario

Consulente finanziario iscritto in gestione separata INPS

Data apertura p.iva = 01.01.2022

Controllo dei requisiti per l’accesso al regime forfettario = tutti soddisfatti

Nessun contratto di lavoro subordinato, di agenzia, di mandato

Fatturato 2022 inclusa la gestione separata: 15.000 euro

Nuova impresa: aliquota imposta 5%

Conteggio imposte forfettario

15.000 euro (fatturato) x 78% (coefficiente di redditività) = 11.700 euro (reddito)

Imposta a saldo 2022 = 11.700 x 5% (start up) = 585 euro – scadenza pagamento F24 al 30.06.2023 (con proroga senza maggiorazione al 20.07.2023) oppure al 31.07.2023 con maggiorazione dello 0,40%

I acconto 2023 = 292,50 euro (nella misura del 50% del saldo 2022) – scadenza pagamento F24 al 30.06.2023 (con proroga senza maggiorazione al 20.07.2023) oppure al 31.07.2023 con maggiorazione dello 0,40%

II acconto 2023 = 292,50 euro (nella misura del 50% del saldo 2022) – scadenza pagamento F24 al 30.11.2023

Conteggio contributi gestione separata INPS

11.700 euro (reddito) x 26,23% (aliquota GS Inps) = 2.721,42 euro

Da precisare che si pagano gli acconti per l’anno in corso nella misura dell’80% del saldo 2022 da dividere in due tranche al 50% e da pagarsi secondo le scadenze dell’imposta sostitutiva.

ESEMPIO 6: calcolo imposte e contributi in regime ordinario

Consulente finanziario iscritto in gestione separata INPS

Data apertura p.iva = 01.01.2022

Non ci sono i requisiti per essere forfettario

Nessun contratto di lavoro subordinato, di agenzia, di mandato

Fatturato 2022: 60.000 euro

Ipotesi costi fiscalmente deducibile e fatturati per il 2022 = 10.000 euro

Conteggio imposte in regime ordinario (IRPEF)

60.000 euro (fatturato) – 10.000 euro (costi fiscalmente deducibile nel 2022) = 50.000 euro (reddito)

Imposta a saldo 2022 = 14.400,00 euro (per il conteggio si rimanda alla nota 11)

La scadenza pagamento F24 è al 30.06.2023 (con proroga senza maggiorazione al 20.07.2023) oppure al 31.07.2023 con maggiorazione dello 0,40%

I acconto 2023 = 7.200,00 euro (nella misura del 50% del saldo 2022) – scadenza pagamento F24 al 30.06.2023 (con proroga senza maggiorazione al 20.07.2023) oppure al 31.07.2023 con maggiorazione dello 0,40%

II acconto 2023 = 7.200,00 euro (nella misura del 50% del saldo 2022) – scadenza pagamento F24 al 30.11.2023

Conteggio contributi INPS

50.000 (reddito) x 26,23% (aliquota GS Inps) = 13.115,00 euro

Da precisare che si pagano gli acconti per l’anno in corso nella misura dell’80% del saldo 2022 da dividere in due tranche al 50% e da pagarsi secondo le scadenze dell’imposta sostitutiva.

IL CONSULENTE FINANZIARIO SENZA MANDATO E AGENZIA O INTERMEDIAZIONE

Non è detto che il consulente finanziario, abilitato e con tutti i requisiti per svolgere la professione abbia anche un contratto o un mandato e quindi sia incaricato per lo svolgimento delle proprie mansioni.

Nella scelta del codice ateco su indicata è stata fatta la valutazione per il consulente finanziario, promotore che agisce se esiste un rapporto di intermediazione con un’azienda mandante.

Si veda, nel proseguo della trattazione, quali potrebbero essere le implicazioni per un consulente finanziario che agisce svincolato da qualsiasi contratto.

SCELTA DEL CODICE ATECO

Il codice Ateco consigliato da Athena SCF è il 70.22.09.

Il codice Ateco invece di cui si è trattato finora è il 66.19.21 valido per attività di consulenti finanziari abilitati all’offerta fuori sede e consulente finanziario autonomo.

Per entrambi tra le note di esclusione, sul sito ufficiale www.infocamere.it, viene riportata “la consulenza in materia di gestione finanziaria non connessa con l’attività di intermediazione finanziaria, 70.22 cfr” e in particolare per i suddetti ateco si tratta di servizi strettamente legati alle intermediazioni finanziarie, ma che non costituiscono essi stessi intermediazione finanziaria.

Alla luce di quanto detto quando il promotore finanziario svolge, oltre all’attività di consulente finanziario abilitato all’offerta fuori sede, anche quella di consulente, l’INPS con la Circolare n. 17 del 1997 ha precisato che, se questa seconda attività sia nettamente distinta da quella di consulente finanziario abilitato all’offerta fuori sede, l’interessato è obbligato al versamento dei contributi alla Gestione Separata.

In particolare, se il consulente finanziario non ha alcun rapporto di intermediazione, nessun contratto in essere con un mandante ma svolge solo attività consulenziale presso i consumatori finali che hanno richiesto la prestazione e non ha alcuna provvigione sta svolgendo attività libero professionale per cui l’ateco da poter scegliere è il 70.22.09 – Altre attività di consulenza imprenditoriale e altra consulenza amministrativo-gestionale e pianificazione aziendale, di fatto esula dall’attività svolta in forma imprenditoriale.

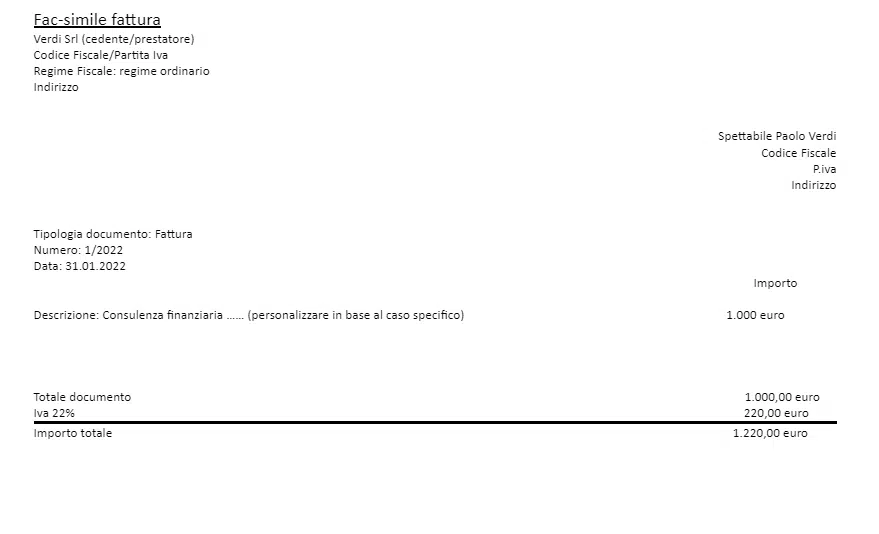

L’ATTIVITÀ SVOLTA IN FORMA SOCIETARIA

L’attività di promotore finanziario, quale soggetto operante in ambito di contratto di agenzia o mandato sia l’attività di consulente finanziario autonomo può essere svolta in forma societaria. Per la scelta del codice ateco si fa richiamo all’analisi su indicata.

In tal caso si parla di SCF, società di consulenza finanziaria indipendente.

Prima di costituire un asset societario bisogna valutare una serie di fattori, in base ai quali si dà poi vita ad un nuovo ente staccato dalle figure persone fisiche dei soci. Di fatto, la scelta del tipo societario dipende da vari fattori, a titolo di esempio (non esaustivo):

- Quali e quanti fondi si possono investire?

- Qual è la forma giuridica più adatta al caso specifico, una società di persone o una società di capitali?

- Organizzazione societaria: si tratta di uno o più soci?

- Quantificazione del patrimonio netto societario

- Determinazione del capitale sociale e della relativa quota di partecipazione

- Organizzazione amministrativa: amministratore unico o due o più amministratori o un consiglio di amministrazione?

- E altro, a seconda del caso specifico.

Quando si opera in ambito societario e scelta la veste giuridica si procede con l’espletamento delle pratiche necessarie affinché si possa iniziare ad operare.

Di seguito alcuni esempi per le società di consulenza finanziaria svolta in forma di società a responsabilità limitata.

CALCOLO IMPOSTE IRES ED IRAP

BASE IMPONIBILE IRES: (120.000-30.000) = 90.000 euro

IRES: 90.000 euro X 24% = 21.600 euro (saldo 2022)

I acconto 2023 = 10.800 euro

II acconto 2023 = 10.800 euro

BASE IMPONIBILE IRAP: (120.000 – 30.000) = 90.000 euro

IRAP: 90.000 euro X 3,90% = 3.510 euro

I acconto 2023 = 1.7555 euro

II acconto 2023 = 1.755 euro

LA DISCIPLINA IVA

L’attività svolta dal promotore finanziario è, dunque, volta all’intermediazione di strumenti finanziari e di investimento per conto di un intermediario abilitato (Banca o SIM o SGR), da cui percepisce una provvigione a titolo di corrispettivo per la prestazione svolta. In virtù di questo l’attività caratteristica del promotore finanziario è ai fini Iva esente ai sensi dell’art. 10, comma 1:

- al n. 4 del DPR n. 633/1972, sono esenti le operazioni relative ad azioni, obbligazioni o altri titoli e strumenti finanziari e l’esenzione è applicabile per espressa previsione normativa;

- al n. 9 del DPR n. 633/1972, sono esenti le operazioni di mandato, mediazione e intermediazione relative ai medesimi titoli, perchè seguono lo stesso trattamento fiscale previsto per le operazioni cui si riferiscono.

Oltre all’attività principale, il promotore finanziario svolge anche altre attività, a titolo esemplificativo (ma non esaustivo), ovvero attività di intermediazione nell’apertura di conti correnti o nella custodia e amministrazione di strumenti finanziari, attività di individuazione di potenziale clientela, attività consulenziale generica per le quali non è prevista l’esenzione art. 10 di cui sopra ma si applica l’iva ordinaria in fattura. Alla luce di quanto detto è possibile o procedere con la separazione delle attività o più comunemente si adotta il cosiddetto pro-rata.

Fonti:

https://www.istat.it/it/archivio/

Dott.ssa Francesca Cuomo

VUOI MAGGIORI INFORMAZIONI?

CLICCA SUL BOTTONE E RICHIEDI LA TUA CONSULENZA CON UN ESPERTO MYACCOUNTING.IT!