NUOVO REGIME FORFETTARIO 2019

INDICE DEGLI ARGOMENTI TRATTATI

Finalmente il Fisco ha pensato di agevolare il contribuente inserendo il Nuovo Regime Forfettario, una norma fiscale che oltre a semplificarne la contabilità riduce l’imposta annua da pagare.

A partire dal primo gennaio 2019 il regime forfettario amplia la sua platea i titolari di partita IVA ditta individuale liberi professionisti con ricavi fino a €65000 potranno Aderire a questo nuovo regime fiscale agevolato non sono fatti più previste le barriere all’ingresso quali il limite di €5000 per i compensi corrisposti a collaboratori e dipendenti e limite di €20000 per l’acquisto dei beni strumentali basterà quindi non aver percepito nell’ultimo periodo di imposta ricavi e o compensi superiori a €65000 e non detenere partecipazioni societarie o partecipare alle imprese familiari per poter aderire a questo nuovo regime fiscale agevolato.

1. COME FUNZIONA E CHI VI PUÓ ADERIRE

Il Nuovo Regime Forfettario 2019 alza il tetto massimo di ricavi fino a 65.000 €, vi possono aderire le categorie Commercianti, Artigiani e Liberi Professionisti. Ci sono due aliquote, 15% e 5%, la prima per le ditte individuali che non hanno le caratteristiche di Start-up, la seconda per le Start-up. Per stabilire il tributo finale da pagare, occorre fare riferimento al Coefficiente di redditività che è differente a seconda della categoria, ed è da individuare tramite codice Ateco.

- Aliquote 15% – 5% (Start-up)

- Coefficiente di Redditività

2. QUALI SONO I VANTAGGI (E GLI SVANTAGGI)

Partiamo dai vantaggi del nuovo regime forfettario. Imposta sostitutiva del 15% che sostituisce l’IRPEF e l’Irap, esclusione dall’iva e dalla fatturazione elettronica, esclusione dagli studi di settore, semplificazioni contabili. Dal canto suo c’è anche uno svantaggio difatti non sarà possibile usufruire ed avere diritto alle detrazioni fiscali quali ad esempio quelle per i figli a carico, le spese sanitarie interessi passivi sui mutui ovvero detrazioni per ristrutturazioni edilizie effettuate, perciò sarà necessario un calcolo di convenienza per tutti i contribuenti attualmente nel regime fiscale ordinario che decideranno di passare al nuovo regime forfettario.

- Imposta sostituiva del 15%

- NO IVA, Fatturazione Elettronica, Studi di Settore

- Semplificazioni Contabili

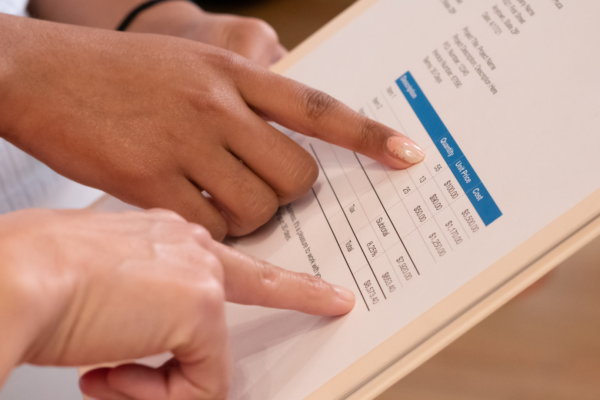

3. COME SI DETERMINA L’IMPOSTA

Per determinare l’imposta da pagare bisogna inanzitutto trovare il coefficiente di redditività che è collegato al tuo codice Ateco. Il settore del Commercio ha un coefficiente di redditività (CdR) del 40%, il Libero Professionista ha un CdR del 78%, mentre un Artigiano ha un CdR del 67%. Stabilire il reddito è molto semplice, basta moltiplicare i ricavi lordi per il CdR, dal risultato finale moltiplicare per l’aliquota dell’imposta sostitutiva del 15% o 5% (Start-up) e il risultato è l’imposta da pagare annualmente. Nel caso di superamento dei limiti dei 65.000 € nel corso dell’anno di imposta, si uscirà automaticamente dal regime a decorrere dall’anno successivo, mentre per la parte eccedente sarà comunque applicata la tassazione in maniera forfettaria.

- Trovare il coefficiente di redditività collegato al Codice Ateco

- Moltiplicare il ricavo per l’aliquota del CdR (40%-67%-78%), il risultato moltiplicarlo per 15% o 5%

- NON superare i 65.000 € per non uscire dal regime Forfettario

ECCO ALCUNI ESEMPI

Il consiglio si può dare in funzione di quello che uno vuole ottenere, puoi passare da un regime ordinario a quello forfettario solo se sei una ditta individuale, poi dipende se ti conviene economicamente, dato che i vantaggi di detrazioni fiscali si perdono in favore di un’aliquota fissa del 15% o 5% come Start-up. Posso dirti che se sei una Start-up, questo secondo me è il regime di partenza “migliore” per le caratteristiche che avrai già letto, se non lo sei, fatti due conti. NB Per aderire a questo nuovo regime fiscale agevolato non sono più previste le barriere all’ingresso quali il limite di €5000 per i compensi corrisposti a collaboratori e dipendenti e limite di €20000 per l’acquisto dei beni strumentali basterà quindi non aver percepito nell’ultimo periodo di imposta ricavi e o compensi superiori a €65000 e non detenere partecipazioni societarie o partecipare alle imprese familiari.

VUOI MAGGIORI INFORMAZIONI?

CLICCA SUL BOTTONE E RICHIEDI LA TUA CONSULENZA CON UN ESPERTO MYACCOUNTING.IT!