Sarta: 5 step per l’apertura della partita iva

INDICE DEGLI ARGOMENTI TRATTATI

1. Introduzione partita iva sarta

Stoffe, bottoni, fili e merletti ti hanno sempre affascinata? Vuoi portare avanti il lavoro che hai imparato in famiglia, da una nonna o da un nonno che da generazioni veste su misura la città? Scopri come aprire la tua partita Iva da sarta (sarto) senza commettere errori: in questo articolo ti guideremo passo dopo passo verso l’avvio della tua attività.

Vuoi ricevere news ed approfondimenti quotidiani a tema fiscale?

2. Sarta/sarto: arte passione e manualità

Il mestiere della sarta è tra quelle che possiamo definire arti. Dietro a tanto lavoro ci sono conoscenza, passione ma soprattutto quel talento che deve essere innato. Non ci si improvvisa maestri della sartoria, ci sono anni di gavetta, di dita rovinate, di misure prese, di segni di gesso sulla stoffa. Ci sono notti davanti alla macchina da cucire e giorni a fare e sfare cuciture. Purtroppo quello della sarta, o del sarto, è uno di quei mestieri che col tempo stiamo perdendo, l’abbigliamento a costi sempre più contenuti comporta un ricambio continuo e quindi la sempre minore richiesta di abiti su misura o di riparazioni.

Ma tutti sanno riconoscere un lavoro di sartoria ben fatto, anche se si tratta di una “semplice” riparazione.

Quello di cui ci occuperemo ora sono i 5 step necessari per avviare la propria attività di sartoria dal punto di vista burocratico e fiscale.

3. Sarta: 5 step per l’apertura della partita iva

3.1 Step 1: i requisiti

La prima cosa da sapere è che il mestiere della sarta non richiede dei requisiti. O meglio non ne sono richiesti in base ad una normativa. Ma proprio come per tutti gli altri lavori artigianali è possibile seguire scuole, corsi professionali e/o affidarsi a chi quel mestiere lo fa da sempre. Poter apprendere la tecnica e quel qualcosa in più che solo l’esperienza può insegnarti sono una risorsa importantissima per chi decide di intraprendere questa carriera.

3.2 Step 2: il codice ATECO

Una volta portati a termine i percorsi formativi, qualunque si sia scelto, è possibile procedere con l’apertura della partita Iva. La prima cosa da sapere è il codice ATECO che per la sarta (sarto) è 14.13.20 “sartoria e confezione su misura di abbigliamento esterno“.

Sono comprese le attività di:

- Sartoria su misura

- Confezione su misura di abiti da sposa, da cerimonia, da sera

Sono invece escluse:

- Fabbricazione di articoli di vestiario in pelliccia

- Fabbricazione di articoli di vestiario in gomma o in materie plastiche realizzati non cucendo insieme i vari elementi, bensì sigillandoli

- Fabbricazione di abiti ignifughi e di sicurezza

- Modifiche e riparazioni di articoli di vestiario non effettuate dalle sartorie (per questa categoria il codice ATECO è il 95.29.03)

Il codice ATECO della sartoria rientra nella categoria degli artigiani, vedremo più avanti cosa comporta nell’apertura e nella gestione della partita Iva e negli obblighi fiscali.

3.3 Step 3: la partita iva

Una volta conosciuto il proprio codice ATECO non resta che aprire formalmente la partita Iva. I passaggi burocratici sono:

- iscrizione alla Camera di Commercio

- iscrizione alla e alla Gestione Artigiani e Commercianti INPS.

- compilazione e invio per via telematica della Comunicazione Unica (o ComUnica): una pratica che riassume le richieste da effettuare a vari enti: Agenzia delle Entrate, Registro delle Imprese, INPS e Inail. Per convalidare l’invio è necessaria la firma digitale.

- presentazione presso il Comune di residenza della S.C.I.A. ovvero la “segnalazione certificata di inizio attività” entro 30 giorni dall’avvio dell’attività.

- attivazione di un indirizzo di posta certificata (PEC)

- Possibile adesione al Conai (Consorzio Nazionale Imballaggi), ma per questo è necessario rivolgersi direttamente al consorzio per ulteriori informazioni.

I costi: l’apertura della partita Iva è gratuita (salvo imposte di bollo), hanno invece un costo l’iscrizione alla Camera di Commercio, la firma digitale, la S.C.I.A., la PEC, eventualmente il Conai.

3.4 Step 4: il Regime Fiscale

La sarta (sarto) che apre una partita Iva deve scegliere sin da subito quale regime fiscale adottare: regime forfettario, regime ordinario in contabilità semplificata o contabilità ordinaria. La differenza sostanziale sta nella determinazione del reddito: in quello forfettario è sulla base del coefficiente di redditività, in quello ordinario è determinato dai ricavi meno i costi sostenuti.

Il regime forfettario

Se si è in possesso di tutti i requisiti (primo fra tutti un ricavo non superiore ai 65mila €), il regime forfettario è sicuramente il più conveniente, come abbiamo già spiegato in altre circostanze (vedi video). In base al regime forfettario quanto paga di tasse una sarta (sarto)? Il conteggio è lo stesso che per tutte le altre categorie che si avvalgono di questo tipo di regime fiscale. L’imposta sostitutiva in regime forfettario è del 15%, 5% per i primi 5 anni in caso di start-up (che prevede che la stessa attività non fosse svolta nei 3 anni precedenti l’apertura della partita Iva). A questo punto è necessario conoscere il coefficiente di redditività in base al proprio codice ATECO, che in questo caso è pari al 67%. Viene considerata una percentuale forfettaria del 33% per le spese sostenute per l’attività. A questo punto il calcolo delle tasse da pagare è semplice, basterà moltiplicare il ricavo lordo per il coefficiente di redditività e applicare l’imposta del 15% (o 5%).

Un esempio? Se il ricavo lordo è di 50mila € il calcolo sarà: 50.000×67%= 33.500€x15%=5025€

oppure 50.000×67%=33.500€x5%=1650€

Ricordiamo che in regime forfettario non è obbligatoria alla fatturazione elettronica ma può essere emessa cartacea con marca da bollo da 2€ per importi superiori ai 77,47€.

Il regime ordinario in contabilità semplificata

In mancanza dei requisiti per il regime forfettario è inevitabile la scelta del regime fiscale ordinario in contabilità semplificata. In questo caso il reddito sarà conteggiato sulla differenza tra ricavi meno costi. Su questo reddito si applicherà l’IRPEF in base agli scaglioni previsti dalla legge. Inoltre il lavoratore sarà soggetto ad Iva.

Il regime ordinario

In caso di superamento della soglia dei 400mila € per le attività di prestazione di servizi o dei 700mila € per le altre attività, dal regime ordinario in contabilità semplificata si passa al regime ordinario.

3.5 Step 5: contributi previdenziali

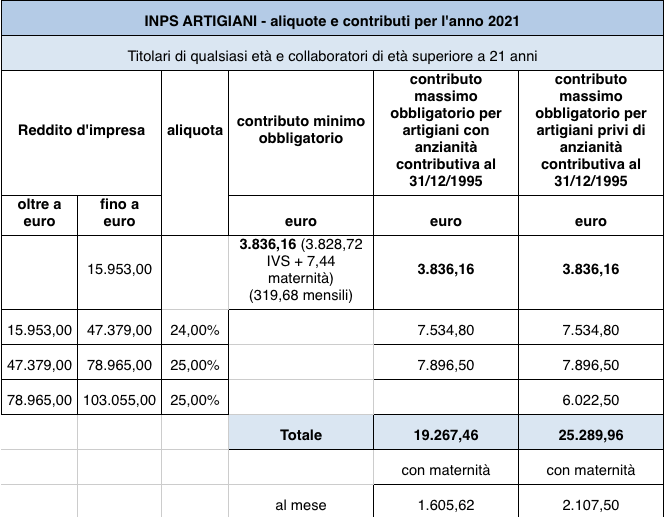

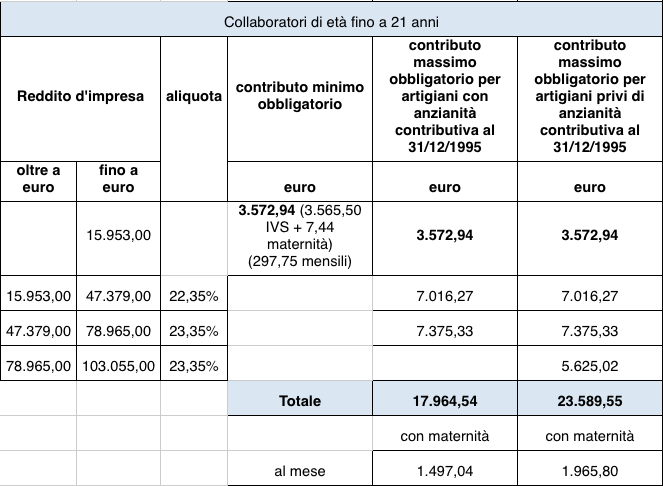

Come abbiamo detto in precedenza, la sarta (sarto) è tenuto ad iscriversi alla Gestione Artigiani e Commercianti INPS, che prevede un contributo fisso per redditi da 0 a 15.953€ (minimale al 2021) pari a circa 960€ per quattro rate annue. Per redditi eccedenti il minimale si hanno tre fasce di fatturato, con distinzione anche in base l’età del professionisti e di suoi eventuali collaboratori, che vale anche sul minimale (vedi tabella).

E’ possibile richiedere una riduzione del 35% con un contributo minimo pari a circa 630€ per 4 rate annue. Questa agevolazione è prevista per tutte le partite Iva artigiani che abbiano scelto il regime forfettario (anche in un secondo momento rispetto all’apertura). La riduzione sarà applicata sia sul minimale che sull’eccedente il minimale. La richiesta dovrà essere compilata e inoltrata online ogni anno entro il 28 febbraio. Ma attenzione questa riduzione comporta un rischio: se il versamento finale annuale non è pari o superiore al contributo fisso, non sarà più garantita la piena annualità contributiva (ai fini del raggiungimento della pensione). In questo caso sarà possibile coprire la parte mancante con i versamenti dell’anno successivo.

4. Vendita abiti

Qualora la sarta (sarto) decidesse di confezionare abiti su propri disegni e di venderli all’interno del proprio laboratorio o online, sarà tenuta a comunicarlo tramite S.C.I.A. e ad aggiungere il codice ATECO 47.71.10 “vendita confezioni” sia presso l’Agenzia delle Entrate che presso la Camera di Commercio, valutando con il proprio consulente gli ulteriori adempimenti fiscali.

Richiedi una consulenza

Con MyAccounting.it puoi aprire una partita iva senza rischiare di commettere errori. Riceverai supporto durante l’intera procedura di avvio dell’attività e avrai un consulente a te dedicato pronto a fornirti aiuto e informazioni in qualsiasi momento. Richiedi la tua consulenza.

Veronica Boggian

VUOI MAGGIORI INFORMAZIONI?

CLICCA SUL BOTTONE E RICHIEDI LA TUA CONSULENZA CON UN ESPERTO MYACCOUNTING.IT!